Monozukuri Ventures(以下、MZV)代表の牧野です。 現代のベンチャーキャピタル(VC)の投資戦略は「ホームラン案件」、つまり高いリターンを生み出す数少ない企業への投資がカギとなっています。この戦略は、製造業や大企業にも通じるものがあり、いま求められているのは「柔軟なポートフォリオ戦略」です。本ブログでは、VCの基本戦略とともに、MZVがなぜハードウェアやディープテックに特化し、米国市場に注力しているのか。そして、製造業企業にも必要な「プロダクト・ポートフォリオ戦略」の重要性について解説します。

目次

- VC投資は上位少数に高いリターンが集中する「べき分布」

- VCの投資戦略の基本 ~将来のユニコーン企業に投資できるか~

- MZVの戦略 ~米国×ハードウェア/ディープテックへの特化~

- ポートフォリオ戦略が製造業企業にも求められる理由

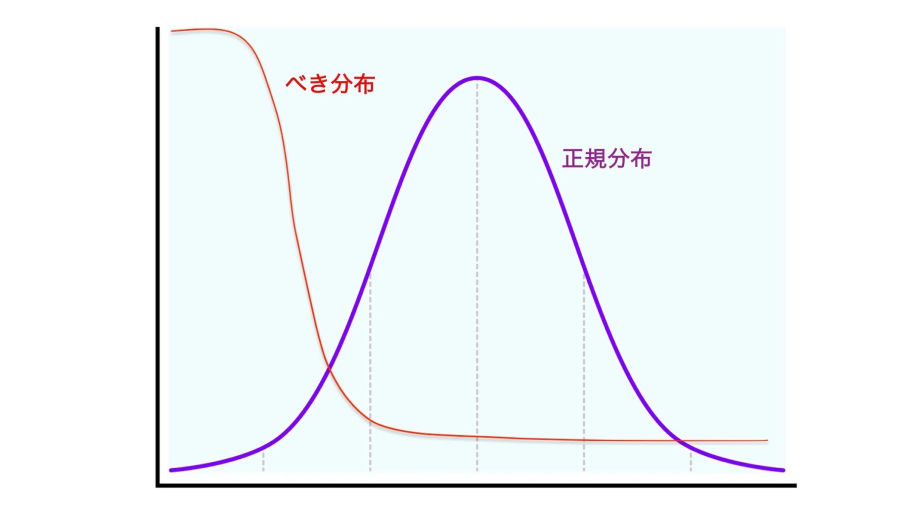

1. VC投資は上位少数に高いリターンが集中する「べき分布」

VC投資によるファンドのリターンは、一般的に正規分布ではなく「べき分布(ロングテール型分布)」とされています。これは、いわゆるスタートアップが「一社総どりビジネス」の考え方に基づいています。 つまり、一社の大成功がファンドのリターンを大きく回収する構図です。この考え方のもと、VCは「ハイリスク・ハイリターン」の投資を行い、ハイリターン(=ホームラン)案件の有無がそのVCファンドの成功の可否を決めると言われています。 1946年、世界初のVCであるAmerican Research and Development(ARD)が成功した理由もたった一社の大成功によるものと言われています。同社が投資したDigital Equipment Corporation (DEC)への7万ドルの出資は、最終的に3億5千万ドル(約5,000倍)に膨れ上がりました。 同社は1972年に吸収合併されたのですが、設立から26年間で得た利益の半分は、投資元本7万ドルのDECの株式売却益と言われています。 こうした「ホームラン案件」への投資が、VCファンドの成否を分ける鍵と言われています。

2. VCの投資戦略の基本 ~将来のユニコーン企業に投資できるか~

VCの投資戦略において、鍵となるのは「ホームラン案件」の存在です。ホームラン案件の定義は人によって異なりますが、私個人としては「投資倍率100倍」が一つの基準になると考えています。 よく、時価総額10億ドル(日本円で1,000〜1,500億円程度)のユニコーン企業がスタートアップの評価の一つになっていますが、10‐15億円のステージで投資を行い、それがユニコーン企業になった場合、ちょうど100倍なる計算です。このため、将来のユニコーン企業を見極めて投資することが、VCの基本的な戦略といえます。 では、どのような産業がユニコーン企業を生み出しているのでしょうか? 日経ビジネス(2024年9月4日号)の「ディープテックはユニコーンを創出しやすい」は幻想」によると、ユニコーン企業が多い産業は次の通りです。(世界のスタートアップデータベース「クランチベース」2024年8月時点のデータ) ・ソフトウェア(SaaSやAIを含む):486社 ・金融/サービス:247社 ・科学/工学(ディープテックやAIを含む):226社 日本国内では、2024年に1,000億円を超えて上場したスタートアップはわずか2社にとどまりました。具体的には、アストロスケール社(2024年6月IPO)とタイミー社(2024年7月IPO)です。これらの企業には、INCJ、ジャフコ、SBIなどのVCが投資しており、タイミーには西武信金キャピタルが13億円のラウンドで投資しました。2024年は、これらの企業に投資をしていたVCが一つの成功VCと言えるのではないでしょうか(参照:2024年、最も富を生み出したのは? Forbes JAPAN「日本のベンチャー投資家ランキング」)。 ただし、日本のユニコーン企業の数は、米国や中国に比べて圧倒的に少なく、以下の記事では、わずか5社となっています。このような状況は、日本の国内市場だけでのVCビジネスの困難さを物語っています。(参照:ユニコーン予備軍、最多の14社 五常やティアフォー)

3. MZVの戦略 ~米国×ハードウェア/ディープテックへの特化~

ここからは、MZVの投資戦略について説明します。 「なぜハードウェアやディープテックといった難しい領域に投資するのか」と聞かれます。その点に関しては、「#001_なぜVCはハードウェアに投資したがらないのか?」にも書きましたが、VCの基本戦略である「ユニコーン企業に投資出来る可能性の高さ」にあります。 「Hardware is Hard」という言葉が示すように、ハードウェア関連のスタートアップは数が少ないというイメージがあるかもしれません。しかし、先の日経ビジネスによると、ハードウェア分野のユニコーン企業は138社で、全ユニコーンの15%を占めています(全体の産業では8位)。また、過去のデータを見ても、ハードウェア分野は常にユニコーン全体の10%強を維持しています。さらに、ディープテックやヘルスケア領域も含めると、この割合は20%を超え、増加傾向にあります。 これらを踏まえると、日本ではハードウェアやディープテックはあまり注目されていないものの、十分にそのポテンシャルがあると考えています。

投資エリアの戦略

もう一つ重視しているのが「投資するエリア/地域」となります。こちらも先の日経ビジネスによると、ユニコーン企業が多く生まれる地域は以下の通りです。 ・アメリカ:457社 ・中国:170社 ・インド:56社 これら3カ国で全ユニコーン企業の75%が集中しており、地域的な偏りが非常に大きいことが分かります。私たちは、この点を重視し、特にユニコーン企業の数が最も多いアメリカ市場を主要な投資対象としています。 例えば、ハードウェア分野だけでも15%のユニコーン企業が存在するため、アメリカでは約70社のユニコーン企業にアクセスできる可能性があります。このような条件の下、日本の製造業を強みとするVCであれば、アメリカ市場で十分に勝負できると考え、「ハードウェア/ディープテック+日本/アメリカ」という独自の投資戦略を構築しました。

リスク分散のアプローチ

MZVとして上記方針に基づき「投資リスクの分散」を図っています。この考え方は、1952年にハリー・マーコウィッツが提唱した「ポートフォリオ理論」に基づいています。ポートフォリオ理論とは、複数の金融商品を組み合わせて最適な資産配分を考えるという手法です。 MZVでは、この理論を応用し、現状ファンドでは、以下の要素を基に投資リスクを分散しています。 ・投資社数(20‐30社) ・投資エリア(日本、アメリカ) ・新規投資と追加投資のバランス ・業種(ハードウェア、ハードテック、ディープテック) ・投資ステージ(プレシード、シード、アーリー) ・顧客属性(B2B、B2C) これにより、独自の投資ポートフォリオを構築し、リスク管理を行っています。MZVのポートフォリオについての詳細は、投資先一覧をご覧ください。 MZVの投資先/ポートフォリオ一覧

4. ポートフォリオ戦略が製造業企業にも求められる理由

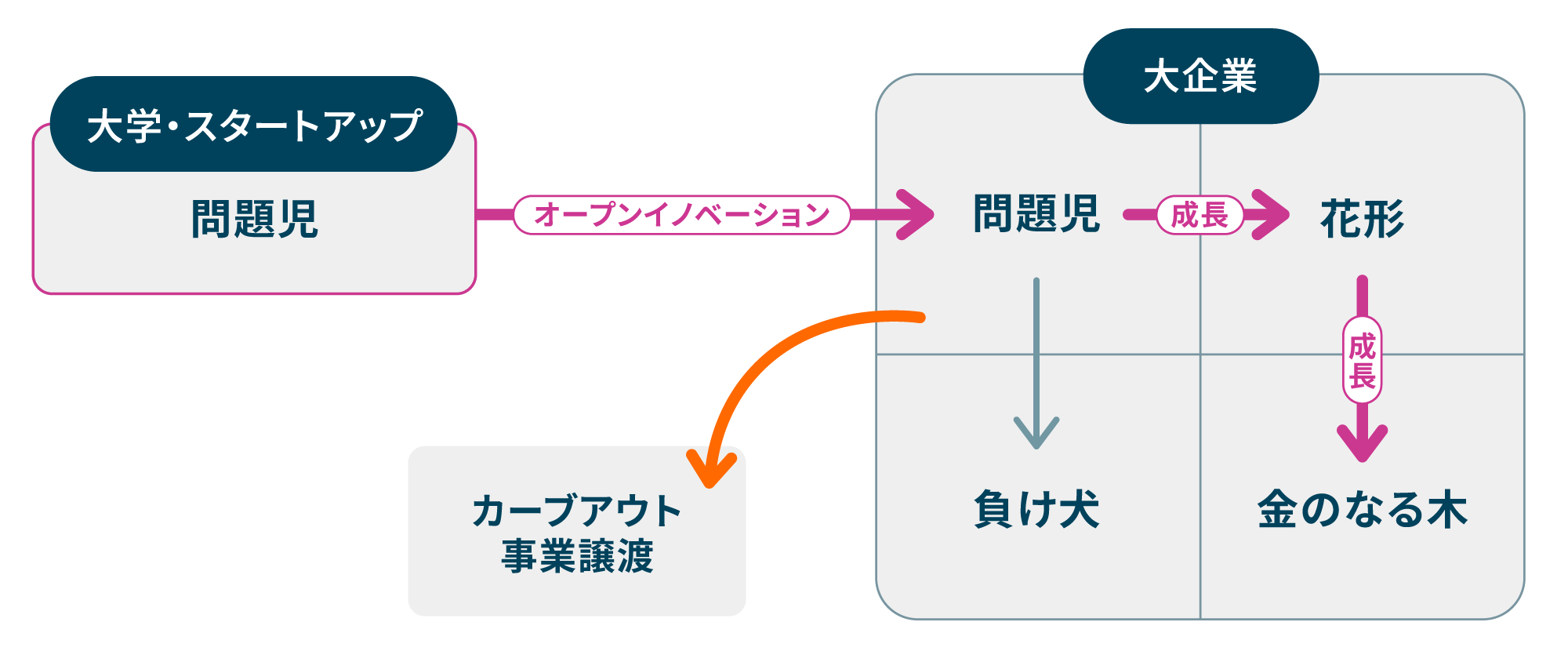

VCは投資リスクを分散させるポートフォリオを組むと説明しましたが、この考え方は「事業リスクを分散」させる意味で事業会社にとっても有効になりつつあります。それが「プロダクト・ポートフォリオ」の考え方です。

プロダクト・ポートフォリオとは?

「プロダクト・ポートフォリオ」は、企業の多角化戦略を支援する目的でボストン・コンサルティング・グループが提唱した手法です。このフレームワークでは、自社の製品やサービスを以下の2つの軸で分類します。次の事業をどのように育てるか、リソースをどう配分するかという観点から、プロダクト・ポートフォリオの考え方は浸透しています。 1.市場シェア 2.市場成長率 日本ではその成功例として、写真フィルムからヘルスケアやエレクトロニクス分野に事業を広げた富士フィルムが挙げられます(日経ビジネス(2024年12月16日号)「富士フイルム 変身再び」)。

現代の事業戦略に必要な柔軟性

近年、環境変化が激しさを増す中、自社製品・サービスだけでなく、既存企業やスタートアップ等との連携やM&Aを通じて、外部からの事業ポートフォリオを追加することが求められています。一方で、戦略や組織と合致しない事業は売却やカーブアウトによって切り出し、ポートフォリオを迅速かつダイナミックに行うことが求められています。このように、オープンイノベーションを組み込んだプロダクト・ポートフォリオ戦略がより重要になってきています。

日本企業の課題とMZVの取り組み

しかし、経済産業省の調査(2024年9月「製造業を巡る現状と課題 今後の政策の方向性」)によると、日本企業はこのプロダクト・ポートフォリオの組み換えがうまく進んでいないと報告されています。この課題を解決するため、MZVでは以下のような取り組みを進めています。 ・スタートアップとの連携によるオープンイノベーションの推進 ・関西エリア(大阪・京都)でのコミュニティ形成とM&A支援 ・新規事業創出プログラムの実施 これらの活動を通じて、製造業企業が持続可能な事業成長を実現できるよう支援しています。

Monozukuri Venturesでは、ハードウェア・ハードテック特化型のVCからみた、製造業・ハードウェア業界動向のご紹介をしています。ご興味のある方はこちらの当社ニュースレターへご登録下さい。

Monozukuri Ventures CEO。愛知県出身、京都に住んで17年。ずっと関西中心にスタートアップに関わる仕事をしています。今は京都の梅小路エリアにてスタートアップ、アーティスト、クリエイターが集うような街づくりにも挑戦中。2児の父親として育児も頑張ってます!!